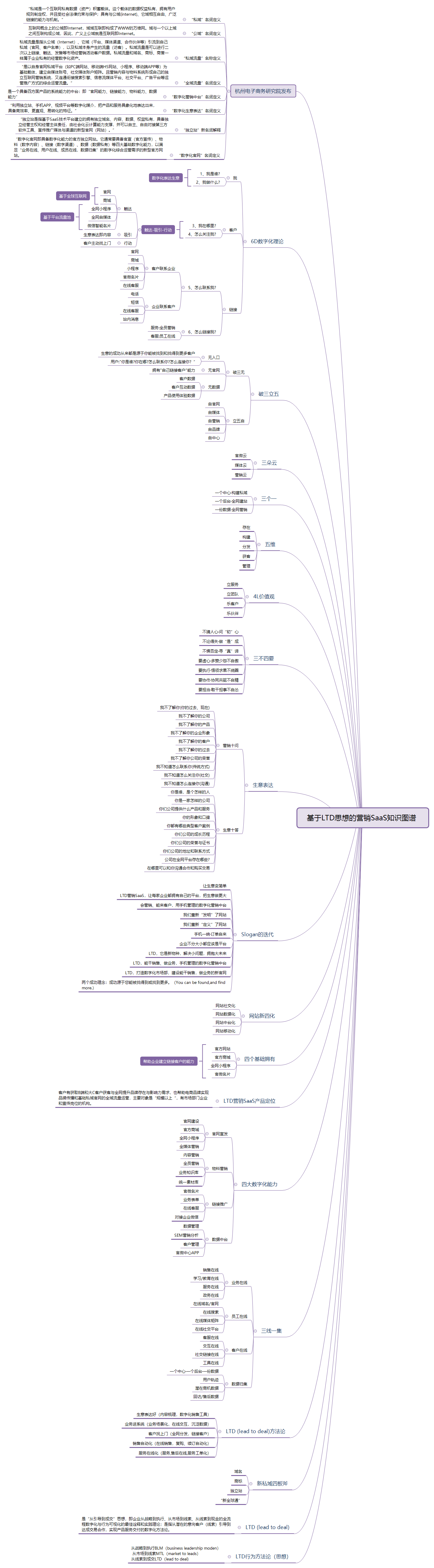

去中心化下的数字零售:中国到底能不能出现Shopify?

【前言】对甲方而言,没彻底搞明白,为了上而上的数字化系统,最终不是折腾就是放弃。对服务商而言,除了让客户彻底搞明白,你的系统得易上手、轻松扩展、快速见效,且始终契合商业本质。

到了去年Q4,瑞泽第一时间觉察到企服SaaS投资放缓,在年初写完两篇SaaS深度研究后,这半年多来果不其然,美股SaaS集体抽疯式暴跌,少则跌三四成,普遍跌六七成。国内除了那几家靠极高估值拿了丰厚融资的以外,绝大多数正在集体经历洗牌式的煎熬。

投资人需谨慎,明年不要轻易去捞砍估值的项目,因为SaaS创业企业从式微到衰败需要更久一些,不像互联网项目来得快去得快,经营2B业务是很难快死的,但大部分是救不活的。这话有点残忍,也不讨人喜欢,但瑞泽洞察的使命就是让投资人和企业决策者,要么识机赚钱,要么避坑省钱。

一提中国式Shopify,先不谈两者模式差别,必有人跳出来说中美电商格局、集中度不同的论点。那就得看下Shopify的成长路径到底和平台电商格局的关系。我们认为,Shopify从2006年创业走到今天,和美国电商市场早期高度分散有一定关系,然而非关键因素。

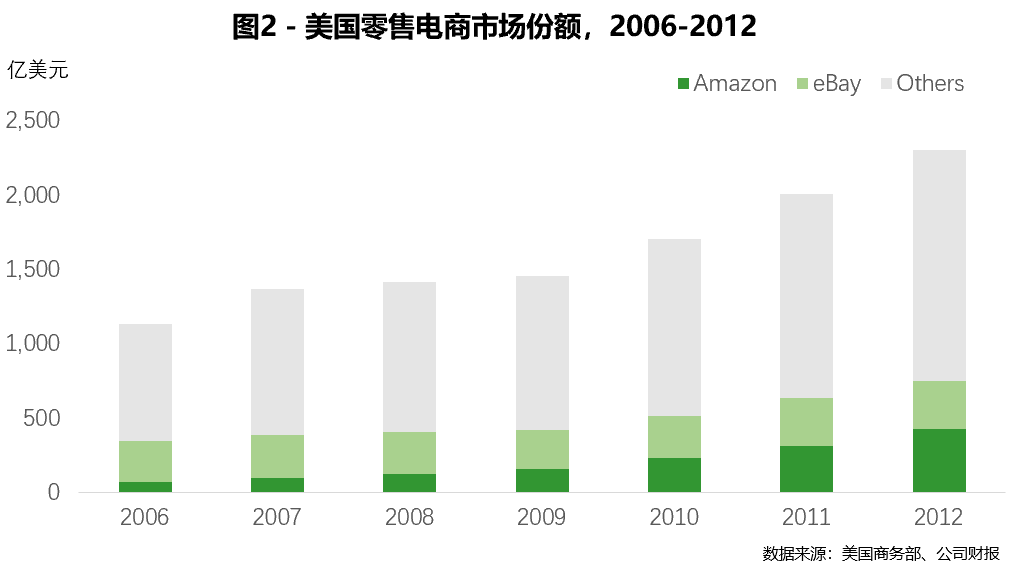

从2006年到2012年,美国电商平台市场top2集中度一直在30-33%区间波动[图2],这期间Shopify于2009年录得100万美金营收,并在2012年增长到2371万美金[图3],而早5年成立的Salesforce当年营收达30.5亿美金,是Shopify的百倍规模。

同样是搞企业营销数字化,在整体数字化发达的美国市场,甲方品牌的付费意愿和客单价更高,平台电商也并未形成足够垄断,Shopify用了八年时间也不过干了1-2亿人民币收入(国内SaaS打三年鸡血都干到这规模了),当时也有其他几家独立站建站服务商,还有不少大品牌选择自建。

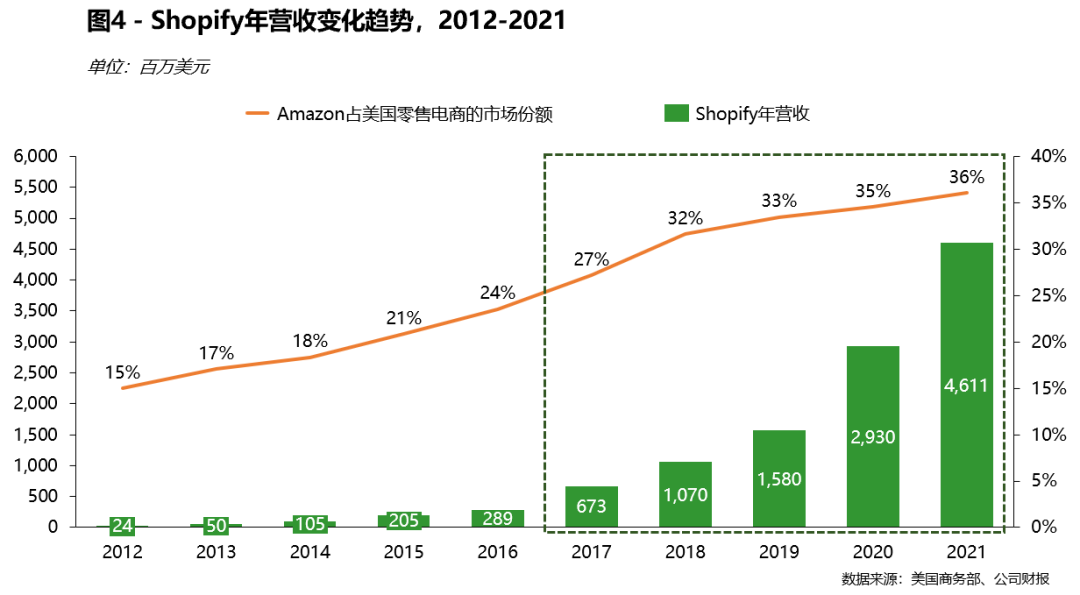

哪怕到2014年,Shopify营收才刚到1亿美元。有意思的是,Shopify从2015年开始爆发增长,一直到去年营收~46亿美元,这期间平台电商尤其是亚马逊的份额不仅没降,反而是同步上升[图4]。至少说明,平台集中度低,并不代表能孕育出独立站生态,平台集中度上升,也不代表会扼杀独立站的生长环境。

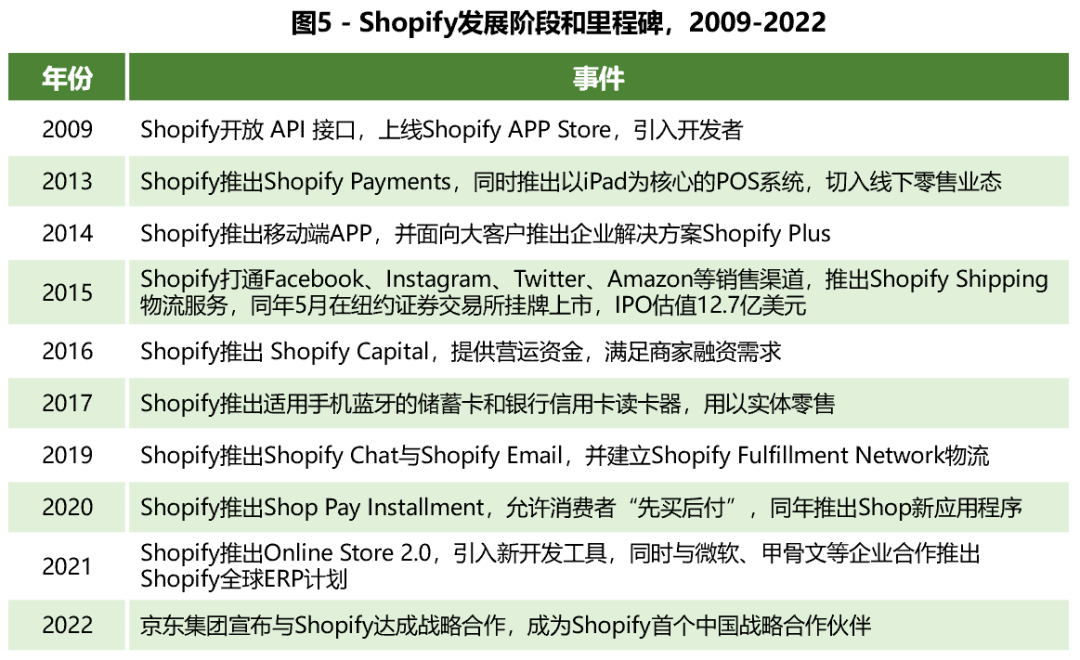

那到底Shopify的成长逻辑是什么?我们可以就其发展阶段和关键里程碑做些总结[图5]。首先是坚持到2009年金融危机也没放弃,遇上大批失业者搞灵活就业,寻求开店生存;接着到2013年前后,一边通过POS系统切入广泛的线下零售业态,另一边抓住移动端的历史红利,快速推出移动端应用,自此打下两大根基;到2015年发生一次戏剧性合作,亚马逊关闭Amazon Webstore服务(帮商家开独立店),并选择Shopify为优选服务商,一把提升了Shopify的客户数量级和KA客户基础。

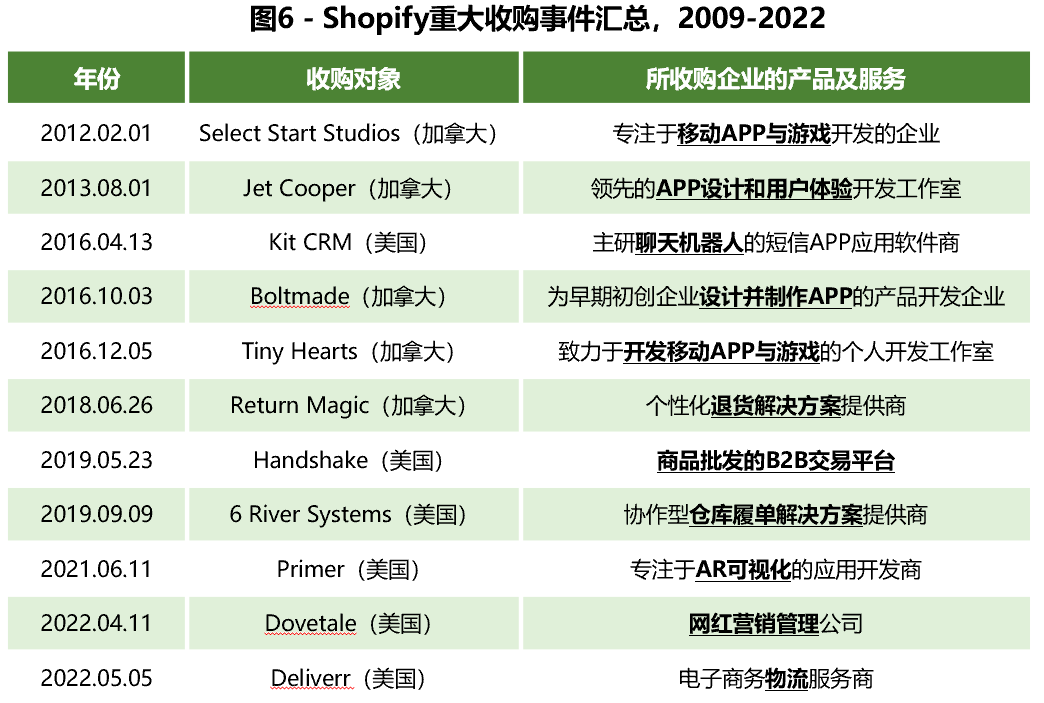

此外,也少不了始于2012年便一发不可收的买买买路程,如何在爆发式增长的关键7-8年里快速搭建一个满足复杂客户群体的产品矩阵和服务生态,这其中的收购战略也深有讲究。限于篇幅,提供一些重要的历史收购信息供参考[图6],里面映射了中国式Shopify未来10年可能的成长路径。

所以站在当下看,国内谁的成长路径像Shopify?我们认为LTD.com是最接近的。从2016年开始创业,熬死了一堆服务商。

这是讲产品承载力,然后是生态安全性问题。今天移动端的电商运营,不存在绝对的独立,只有规则下的开放生态。自建APP不守规矩,也会被下架。

所以独立站对国内品牌来讲,就是赋予品牌商一套强大的基于全渠道的数字零售运营工具,不必完全依赖大平台,将用户留存、数据资产和运营权完全交由自己掌控。如果品牌还带线下门头,那再搭上全渠道运营模块,从商品、订单、会员、营销到物流,形成一体运营。这是独立的意义,也契合LTD推出数字化官网操作系统的产品战略。

请先 登录后发表评论 ~