内需外需难以改善,五月经济景气继续回落,制造业重回收缩区

5月份经济景气明显回落,其中制造业景气下滑幅度为近十年来最大值。需求不足是经济景气回落的主要原因。钢材水泥、汽车、房地产等先期市场需求指标,也与5月份的经济景气一样明显回落三大经济体中。5月份欧美经济景气回暖,我们的经济景气继续趋冷。

一、5月份经济景气明显回落,其中制造业景气下滑幅度为近十年来最大值。

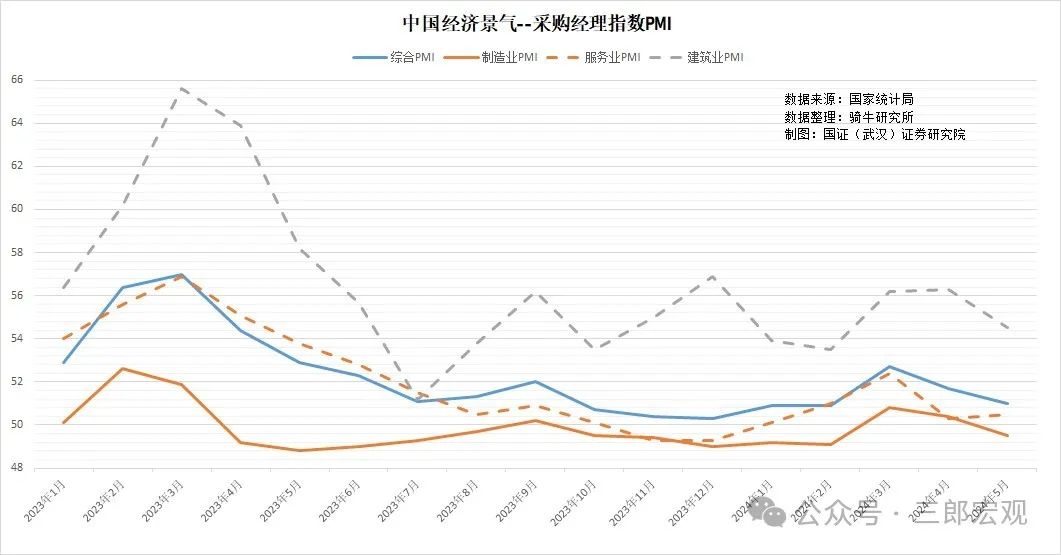

根据国家统计局周五公布的数据,2024年5月,我国综合PMI产出指数为51%,虽然仍处于扩张区间,但比上月显著下降0.7个百分点,这是综合经济景气第二个月回落。此前的4月份综合PMI比3月份回落了1个百分点。这表明我国企业生产经营活动经历了春节期间的短暂活跃之后,正在谨慎收缩。

制造业经济景气经历了3至4月份的微弱扩张之后,5月份重新跌回收缩区。5月制造业采购经理指数(PMI)从上个月的50.4%跌至49.5%,较上月回落0.9个百分点,其下滑幅度为近十年来最大值。也明显低于市场预期的50.1%。

从企业规模看,中小企业经营情况恶化严重。以国企为主的大型企业PMI为50.7%,比上月上升0.4个百分点;以民企为主的中、小型企业PMI分别为49.4%和46.7%,分别比上月下降1.3和3.6个百分点。

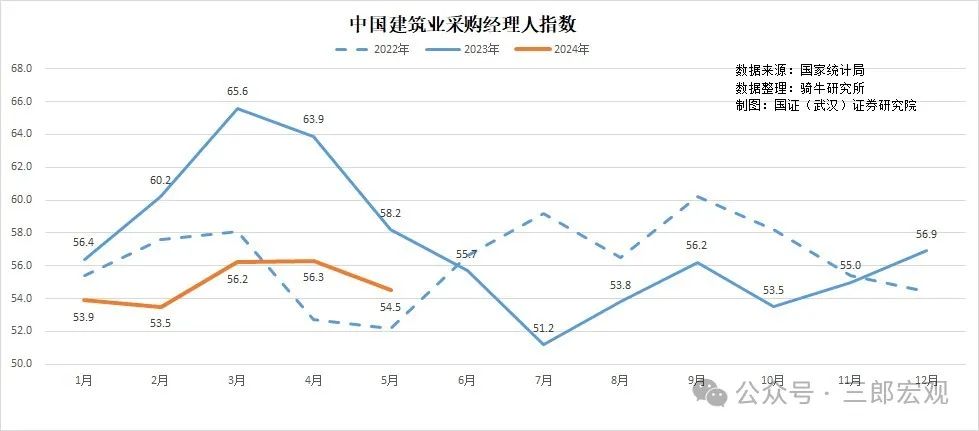

近几年一直支撑着综合经济景气的建筑业,也开始尽显疲态。5月建筑业PMI为54.4%,虽然依靠政府和国企的投资托举,继续处于扩张区,但低于上月的56.3%,回落1.9个百分点,显示出缺乏需求支撑的强行投资后继乏力,难以持续。

与去年同期对比,建筑业景气值一直保持着2.5-9.4个百分点的较大的落差。其中5月份比同期低3.7个百分点。

5月份,制造业、建筑业、服务业三大PMI指数中,前两个显著下行,仅服务业经济景气比上个月略有回升。

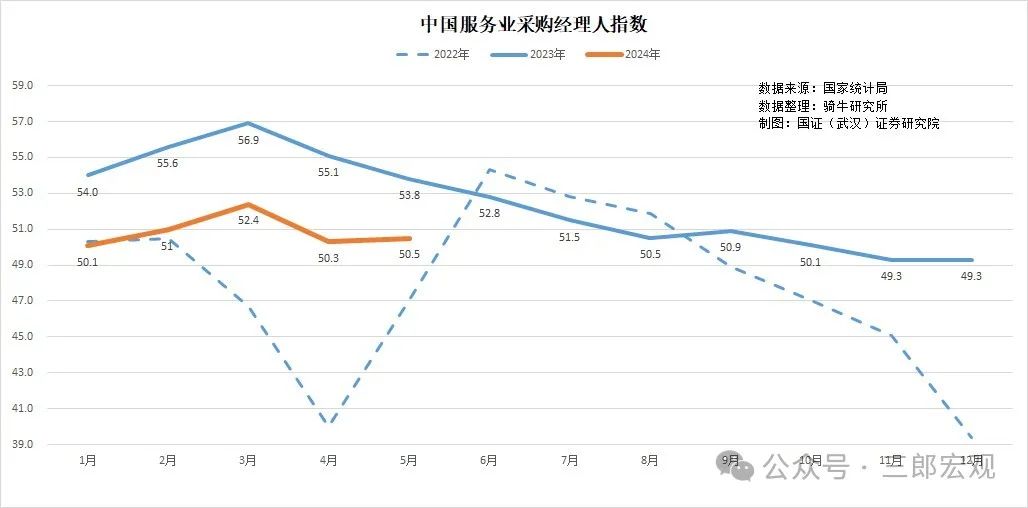

5月份服务业PMI指数为50.5%,比上月的50.3%,略升0.2个百分点,处于扩张区的边缘。

但是,我们应该注意到,与建筑业一样,今年以来每个月的服务业景气指数都明显比去年同期低大约3.3-4.8个百分点,其中5月份比同期低3.3个百分点。

5月份服务业PMI回升,主要受季节性因素影响。每年的五一长假需求释放,都会带动相关服务业表现较好。特别是与旅游相关的零售业、餐饮业、文体娱乐、航空运输相关行业服务业活动趋升。

但我们必须清楚了解,从季节规律看,6月份开始,服务业PMI将开始数月的季节性下行。

二、需求不足是经济景气持续回落的主要原因。

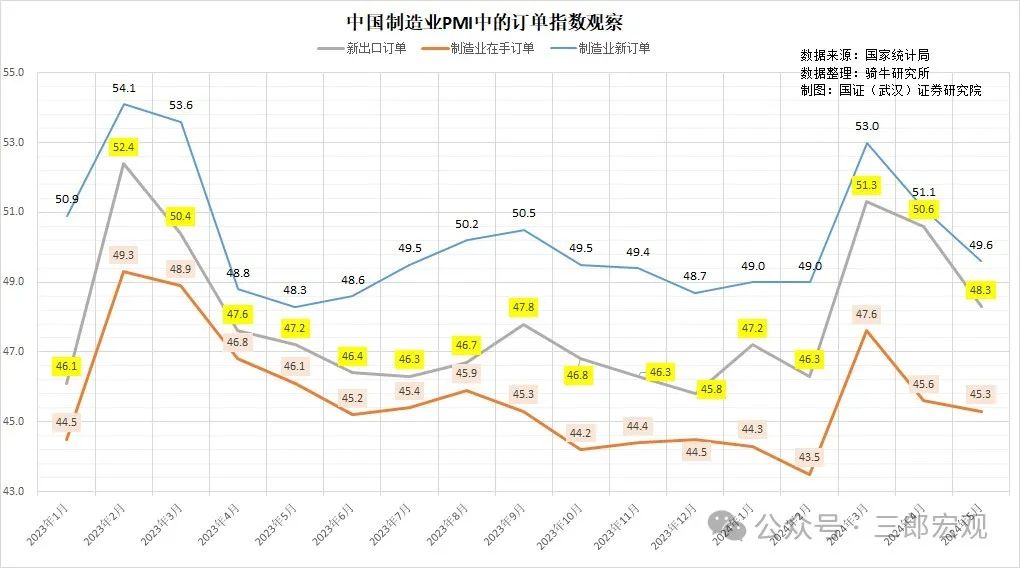

五月份,制造业新订单指数为49.6%,比上月下降1.5个百分点,这是制造业订单连续第二个月下滑,表明制造业市场需求快速放缓。其中出口订单指数为48.3%,比上个月大幅度下滑2.3个百分点,在手订单指数为45.3%,也比上月下滑0.3个百分点。

由于订单减少,5月份制造业主要原材料库存量减少,原材料库存指数为47.8%,比上月下降0.3个百分点。

5月份建筑业新订单指数为44.1%,较上月下降1.2个百分点,也是连续2个月环比下滑。当月建筑业从业人员指数为43.3%,比上月下降2.8个百分点,意味着劳动密集型的建筑业施工量,比上个月显著减少。

服务业新订单指数为47.4%,比上月上升0.9个百分点。但劳动密集型的服务业从业人员指数为46.7%,比上月下降0.7个百分点。这意味着服务企业都非常清楚五一假期带来的季节性需求并不可持续。服务业就业岗位减少,说明该行业常规性的服务需求呈现下滑趋势。

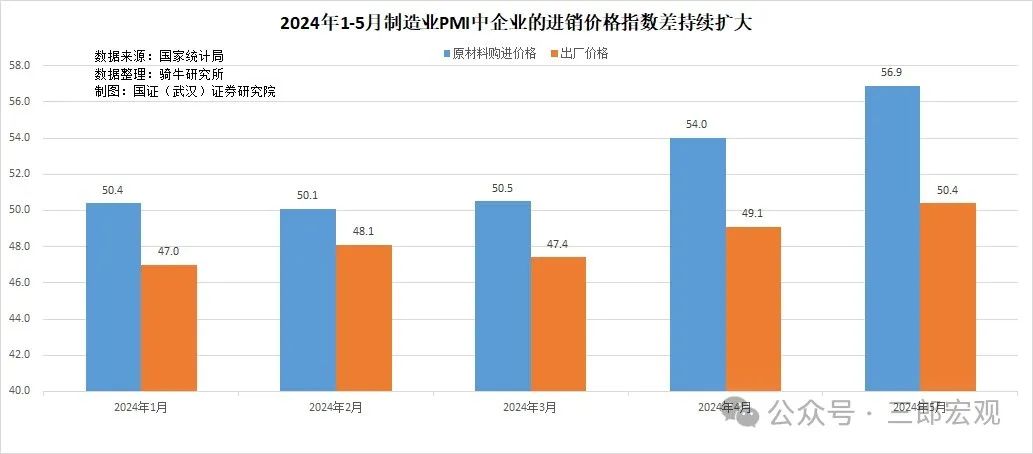

需求回落从价格变化中也可以清楚地表现出来。今年以来,受俄乌战争、以哈战争的影响,大宗商品价格有所上涨,制造业购进价格指数逐月回升,但制造业的销售价格却跟不上进价上涨的脚步,销售价指数与购进价指数的剪刀差逐月扩大。从1月份的-3.4个百分点,扩大到4月份的-4.9个百分点,再扩大到5月份的-6.5个百分点。

建筑业也表现出需求不足价格回落的趋势。5月份,建筑业投入品价格指数为53.6%,比上月上升1.4个百分点;但建筑业销售价格指数为49.7%,仅比上月上升1.0个百分点,比投入品价格涨幅低0.4个百分点。

5月份服务业投入品价格指数为49.0%,比上月下降1.9个百分点。服务业销售价格指数为47.5%,比上月下降2.0个百分点。销售价格回落幅度比投入价格回落幅度大0.1个百分点。

5月份企业订单下滑,出口订单也出现萎缩,企业销售价格普遍不如购进价格,说明当前消费需求不旺,有效需求的复苏动能依旧不足。

中国物流信息中心数据显示,5月反映市场需求不足的制造业企业比重为60.6%,环比增加1.2个百分点,明显处于偏高水平。需求端的尚未企稳,对企业景气形成制约。

在今年全球经济增长乏力的背景下,国际贸易回暖态势并不牢靠,外需对宏观经济的拉动作用不宜过度高估。受制于分配制度的约束,劳动力收入和社会保障水平均未能起到推动消费复苏的作用,内需对宏观经济的推动作用也很难显现。因此,我们必须承认,在新的大力度的改革开放措施出台前,宏观经济修复基础尚不牢固,也难以牢固。

三、钢材水泥、汽车、房地产等先期市场需求指标,也与5月份的经济景气一样明显回落。

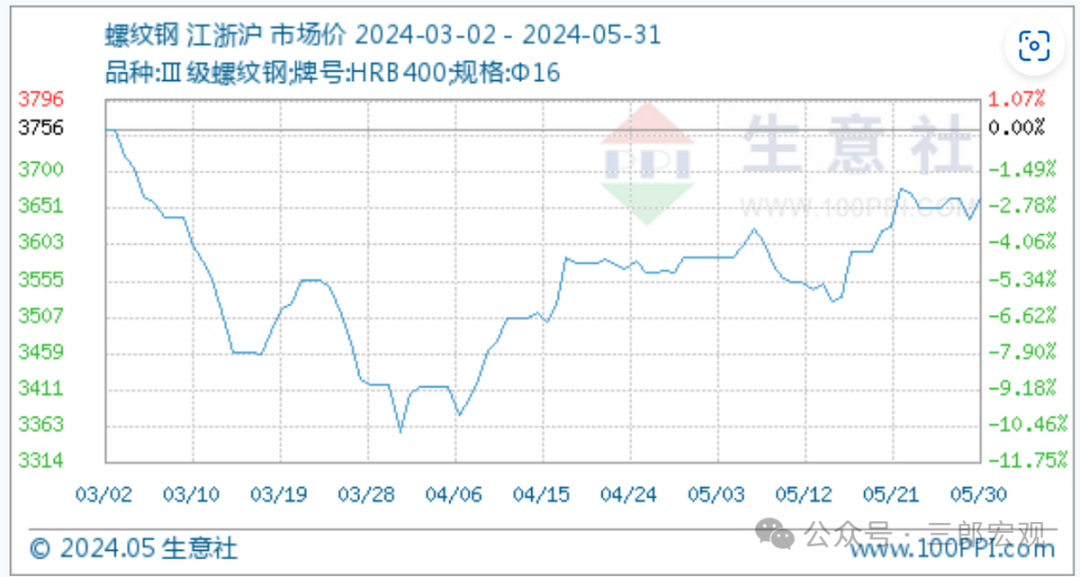

2024年4月份,我国钢材产量11652万吨,同比下降1.6% 。5月31日,生意社螺纹钢基准价为3666元/吨,比去年同期的3752元下降了4.4%。

2024年4月份,全国水泥产量17395万吨,同比下降8.6%。虽然水泥生产企业根据市场需求缩减了生产,但水泥价格继续下行。据生意社商品行情分析系统显示,5月份华东地区水泥29号价格为336.00元/吨,同比下跌了11.8%。

建材价格同比持续下跌,意味着今年5月份的建筑业工程量总体比去年同期收缩较多,实际上建筑业对制造业的需求也较疲软。

1-4月份,全国新增政府债券1.26万亿元,同比下降44.8%。其中4月份政府债净减少984亿元,而去年同期为净增加4548亿元。从新增政府债下滑接近一半来看,以政府和国企为主的投资与基建项目,在5月份应该显著减少。

根据5月29日乘联会发布的数据,5月1-26日,全国乘用车市场零售120.8万辆,同比同期下降6%,较上月同期下降2%。5月1-26日,全国乘用车厂商批发125.3万辆,同比同期下降5%,较上月同期下降16%。

汽车是代表性的内需。从3月份的销售同比增长6%突变到4月份同比下降12%、5月份同比下降6%,意味着以旧换新政策并不能解决因购买能力滞后于汽车供给所带来的供给过剩问题。在没有大的刺激政策之前,国内需求还会继续收缩。

根据克而瑞监测数据,全国30个重点城市商品住宅1-5月成交面积6936万平方米,同比下降51%,其中5月成交面积约1318万平方米,同比下降59%。

根据中指研究院的数据,5月份TOP100房企销售总额为3720亿元,同比下降23.4%。单月业绩规模创6年来历史较低水平。

虽然密集调整楼市政策,其中还出台了破天荒的降低首付、降低公积金房贷利率、政府收储等救楼市措施,自媒体平台上也充斥着各种措施出台后排队买房、成交火爆、房价止跌上涨的真假难辨的消息,但从数据来观察,房地产市场需求继续萎缩,意味着建筑业以及房地产其他上下游行业的需求继续受到压制,难以复苏回稳。

总体来看,先期指标需求指标与3月份、4月份一样,都显示出从投资、建筑、房地产到消费需求,5月份继续全面下滑的表现,与采购经理人指数的变化趋势比较契合。

四、5月份三大经济体中,欧美经济景气回暖,我们的经济景气趋冷。

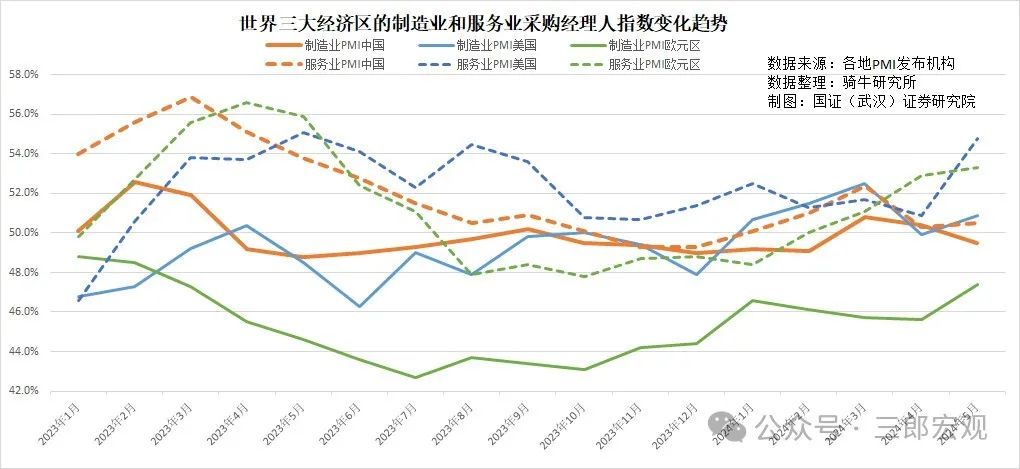

与我国5月份综合PMI回落0.7个百分点至51%,制造业PMI下行0.9个百分点至49.5%,仅服务业PMI略升0.2个百分点至50.5%不同,5月份美国和欧盟经济景气显著回升。

5月美国综合PMI指数为54.4%,为2022年4月以来的新高,表明在补库周期开启的情况下,美国经济有较强韧性,

其中制造业PMI创两个月新高到50.9%,高于预期的49.9%和4月的50%。服务业PMI为54.8%,创12个月新高,显著高于预期的51.2和4月的51.3%。

美国达拉斯联邦储备银行5月份的褐皮书显示,美国经济活动从4月至5月持续扩张,就业总体上略有增长,多数美联储地区的劳动力供应状况有所改善,员工流失率有所下降,工资继续以温和的速度增长。

欧元区5月综合PMI初值52.3%,为12个月来新高,高于预期的52%和4月份的51.7%。其中制造业PMI初值为47.4%,为15个月来新高,高于预期的46.2%和4月份的45.7%;服务业PMI初值为53.3%,低于预期的53.5%,和4月份的53.3%持平。

5月份欧盟经济好转也体现在通胀回涨上。5月31日欧盟统计局公布的初步数据显示,由于服务业通胀顽固,5月欧元区调和CPI同比从4月的2.4%反弹至2.6%,超出市场预期的2.5%。环比有所降温,5月调和CPI环比初值0.2%,与预期一致。剔除食品和能源的5月核心CPI从2.7%反弹至2.9%,超出市场预期。

预估欧洲央行大概率将从6月份开始,早于美联储降息。降息必然会刺激消费与投资,欧盟未来一段时间的经济景气,还会继续好转。

请先 登录后发表评论 ~