上周的这个信号,会成为很多人加速降薪和破产的契机

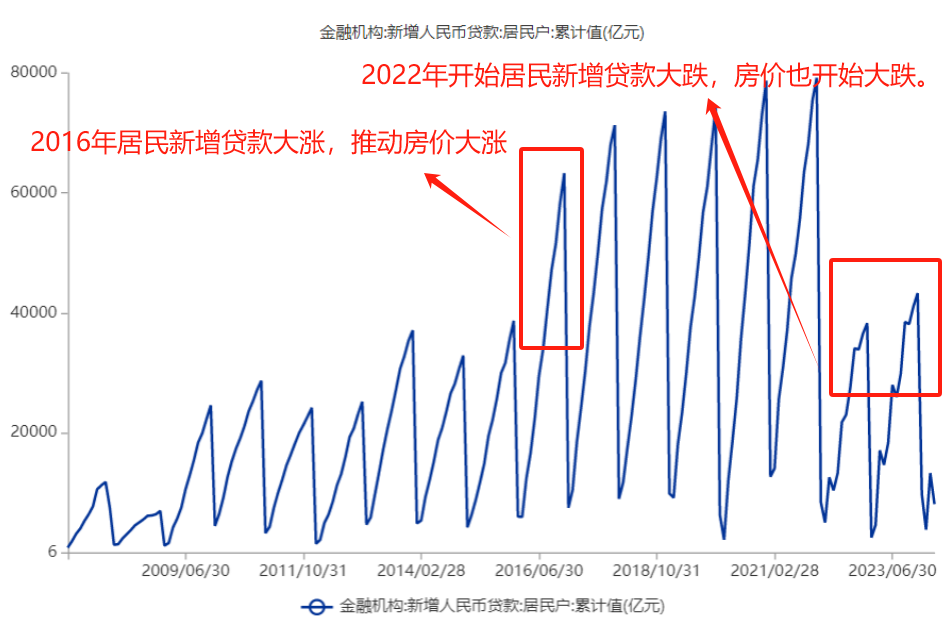

众所周知,从上周发布的7月最新金融数据,我们看到的是,居民的缩表行为大大超出了预期(点击:超预期缩表的寒冬:7月最新金融数据解读)。而有关居民新增贷款和房价的关系,我们过去曾多次用下图来表示过。

也就是说,居民部门的超预期缩表,将在今年下半年推动房价进一步下行。这个是我们目前对于楼市的结论。

但是,居民的超预期缩表并不是重点。我们关注的重点是,上面打算怎么做,是会出一系列政策去扭转这个趋势,还是等待市场的自然出清。

我在上周末,在我们的私域知识星球发文,用更大尺度详细补充了超预期缩表的证据和事实,并提出要时刻关注操盘手在这之后的应对,然后有人问道,这是不是在隐喻后面会有政策出来?

并不是!

我知道市场上已经有很多声音在预期新的政策的出台。但我依然对此持保守态度。因为无论是从过去李总的“固本培元”的表述,还是从数据发布当天的“挤水分”的说法,又或是事后他们的分析,忍受短期阵痛去达成长远的发展,都是上面更加可能会选择的一条道路。

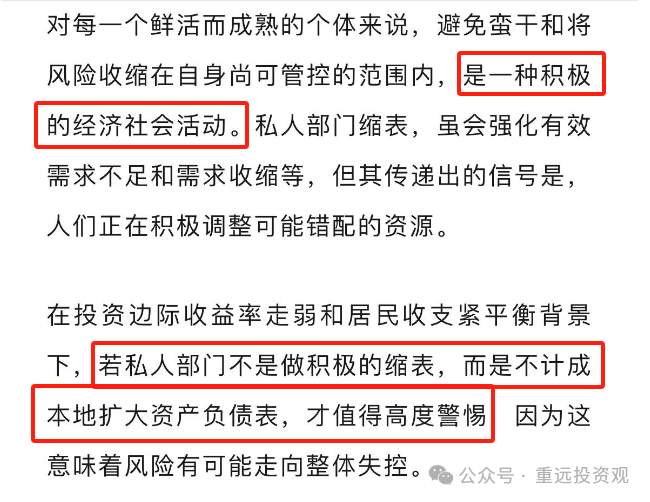

比如说,上周第一财经的评论。

把居民部门缩表评价为积极的活动,认为居民缩表是非常正常的,反而,如果居民的新增债务在扩张,才值得高度警惕,因为可能会导致失控。

那么既然他们认为居民缩表是积极的活动,自然也就不用出什么刺激政策,去扭转这一趋势了。

那么问题就转变为,如果居民缩表持续,我们该做怎样的应对,才会使得我们在缩表的过程中减少损失并受益。有关这一点,我过去曾多次发表过的总结如下。

在他人扩表之前去扩表,我们称之为抄底,在他人扩表之后才扩表,我们就称之为接盘。

反之,在他人缩表之前去缩表,就是高位套现,在他人缩表之后去缩表,就是贱卖资产。

既然居民缩表会持续,那么现在卖房,也就依然是高位套现,虽然跟过去比现在算不得高位,但如果跟未来比,只要居民缩表持续,那么现在就依然是高位。

也就是说,居民持续缩表的情况下,房价下跌就是确定性的趋势。但居民缩表的意义,并不仅仅在于此。其更重要的意义,在于会造成很多意料之外的清盘和爆仓。

什么叫意料之外?

比如我最近接到的好几例来自小企业主的咨询,都遭遇到了同一个困境,也就是当事人原本在买房时,是仔细核算过月供的负担并认为可以正常归还的。但这几年却意外的遭遇了收入下滑。导致月供开始变得额外艰难,那么他们现在面临的两难抉择,就在于到底是该立即卖房,还是扛过这个周期。

从情感上,他们很难接受卖出自己的房子,并且房价相比去年下跌很多,觉得现在卖是亏损出局,所以更加愿意硬扛周期。

但一个成年人的决策,重点在于依据数据和事实,而不在于依从情感。在缩表的大环境下依从情感去硬扛周期和债务,是非常危险的。这种危险来自于收入的趋势性崩盘。

也就是,一个预期正常用收入去支撑月供的行为,却因为居民缩表而导致自己的收入持续下滑,以至于无法继续支撑债务而不得不在周期底部被动缩表。于是意料之外的爆仓和清盘便发生了。

对此,我们可以稍微展开做一下解释。

扩表的本质是什么?

是收入小于支出。

比如一个赚了30万并贷款70万买入100万房子的行为,表面看是扩表了70万。但实质则是在收入30万的情况下支出了100万。而一个人的支出是另一个人的收入,扩表行为就是提升他人收入的行为。

也就是说,在扩表行为下,我们会看到如下的交易链条。

A收入100元,扩表支出200元变成B的收入;

B收入200元,扩表支出300元变成C的收入;

C收入300元,扩表支出400元变成D的收入。。。

收入节节攀升。

反之,缩表行为下,我们看到的则完全相反。

A收入400元,还贷100元,支出300元变成B的收入。

B收入300元,还贷后支出200元变成C的收入。。。

收入持续下降。

由于在整个社会中,扩表和缩表的人都存在,互相抵消后,如果是扩表占优势,那么就会导致全体居民的平均收入上升,反之,则会导致全体居民的平均收入下降。

在这个过程中,我们是有不少数据指标可以用来衡量扩表缩表行为的,并由此可以预测出居民的收入增速。

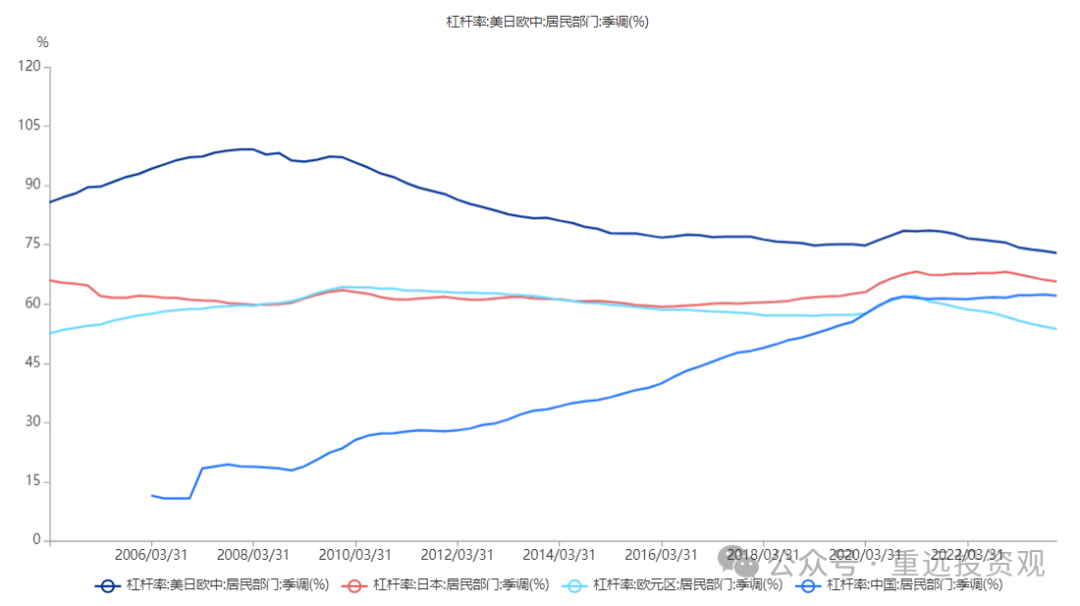

比如,当居民杠杆率维持不变,则代表居民债务增速等同于GDP增速。这个是最理想的情况。美日欧近20年都属于这种情况。

此时,居民收入增速 = GDP增速;

而当居民杠杆率上升,则代表居民债务增速超过GDP增速,这种情况透支了未来,并会在当下导致居民收入更快速增长。这是我们过去20年的情况。

此时,居民收入增速 = GDP增速 + 扩表增速;

反之,如果居民杠杆率下降,则代表居民收入可能下滑,那么就是在周期的调整期。

此时,居民收入增速 = GDP增速 - 缩表增速;

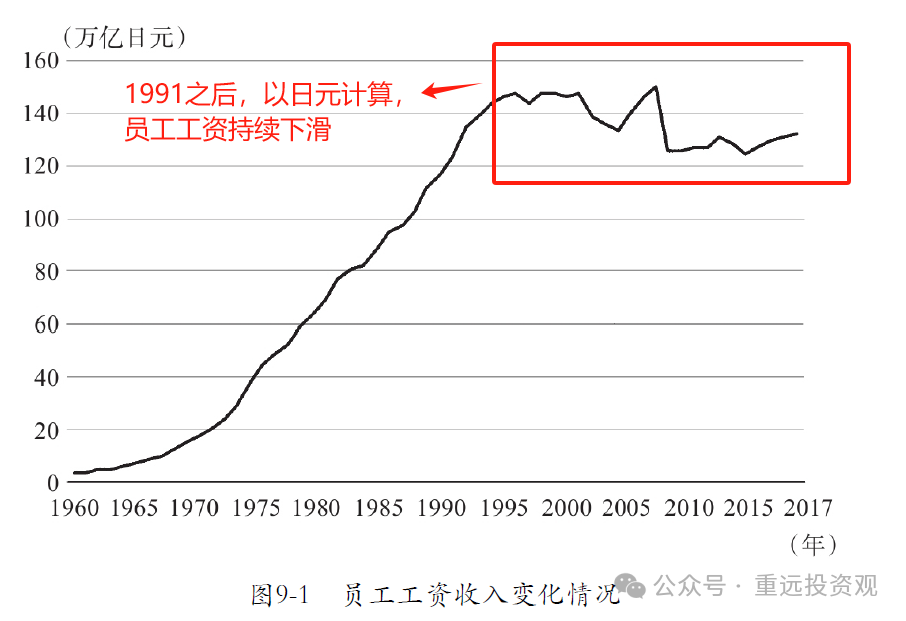

这正是日本90年代之后和我们当下面临的问题。此时,居民收入增速可能为负。

下图,我对比了美日欧和中国的近20年的居民杠杆率对比图(可点击放大)。

可以看到,欧洲日本近20年杠杆率维持平衡,美国相比20年前甚至略有下降。而中国则是从10%的低位持续上涨到60%以上。目前已追平美日欧。也因此在近几年杠杆率增长中陷入停滞(房价也开始转而下跌)。

但要注意的是,这里的杠杆率衡量尺度,是以GDP为分母的,但如果以各国居民可支配收入为分母(事实上更准确的应该是可支配收入),则中国的居民杠杆率就远远超过了美日欧等国。以2023年数据计算,每100元的GDP,转化为居民可支配收入后,中国只有43.89元。

从这里,我们也可以得出结论,为什么我们这次这么有定力,不搞大规模刺激。

因为2008和2016,我们的居民杠杆率还有很大提升空间,可以通过居民扩表拉升大家的收入,走出经济的泥潭。如2016,央行行长在鼓励加杠杆。

但现在,和美日欧各国对比,我们没有这个空间了。

如果以日本为鉴,我们可以看到日本在90年代后,也是一路飙涨的居民杠杆率停止了增长。

于是日本居民缩表(尽管日本政府在扩表对冲)也造就了长达20年的收入下滑。

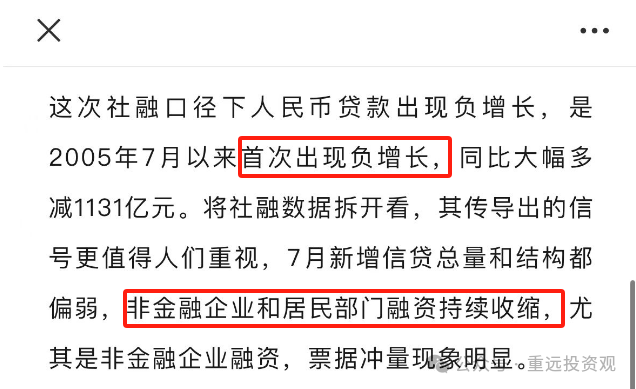

那么中国目前处于什么阶段?从7月的金融数据看,我们出现了近20年来的首次贷款负增长(居民企业均缩表)。这个本来我不敢在公众号写,后来发现第一财经已经写进公众号文章了。以下是节选。

那么,既然上面已经认识到了企业和居民的缩表,并且认为这种行为是积极的正常的,不打算干预。那么,也就意味着,我们要准备好承担居民和企业缩表可能会导致的一切后果。

也就是,你必须充分考虑到,在承受收入下滑的情况下,你是否依然拥有足够的现金流,来支撑你的债务。

你要清晰的知道,正如在居民扩表期,每一个扩表的居民,都在增加市场的货币,增加大家的收入,并以此来稀释你的债务(这一点,很多人误以为是货币超发导致的债务稀释,其实不对的,真正导致债务稀释的,是他人的扩表)。

反过来,在缩表期,逻辑就是完全反过来的,每一个缩表的居民,都在减少货币,减少大家的收入,也就是加重其他居民的存量债务负担。

所以你如果感受到风险,那么最佳的策略,也就只能是缩表并转移债务,用通俗的话来说,就是卖房。

谁先缩表,谁就能获得更高价格的套现机会,谁也就加重了其他债务持有者的负担。

你指望大家一起扛债务扛周期,但先跑的人就会把后跑的人当作血包。

什么是囚徒困境?

这就是囚徒困境。

请先 登录后发表评论 ~