从两百亿美元 Figma 并购案,比较中美创业环境和未来方向

编者按:

Adobe 全家桶再添一员。大手一挥、支票一签,Adobe 就用 200 亿美元把强劲的竞争对手、协同设计平台 Figma 纳入囊中。

Figma 的发家史是最新的硅谷传奇:2012 年,毫无工作经验的大学辍学生 Dylan Field 凭借一腔热血开始创业。在前四年,Figma 连一款正式产品都没发布,更别提营收了;而自 2018 年以来,在远程协同办公潮流和疫情的刺激下,Figma 的营收从 400 万美元暴涨到了 4 亿美元,估值更是直接从 1.15 亿美元迅速膨胀到 200 亿美元。主播徐老师当年所在的硅谷顶尖基金 Greylock 七年前A轮领投,如今这个单笔项目就获得 26 亿美元回报。

Figma 的并购案证明,硅谷依然是企业软件创业者和投资人的热土与乐园,并沿袭着某种路径和传统,不断为创业者和 VC 传奇故事增加新的脚注。另一方面,中国的 VC 却在转向,当新能源与制造业成为新的产业风口时,中国 VC 群体有些什么借鉴?

本期节目,徐老师对话资深投资人李广密,两位将从一级市场投资人、创业者、并购方,二级公开市场等角度,拆解 Figma 的两百亿美元并购案,对比中美软件行业和投资市场的异与同,展望未来十年两地 VC 和创业者的新走向,以及企业会将时代引向何方。

▲文字有删减,更丰富的对话语境可收听相关音频

Adobe 收购 Figma

买的是科技公司新基因

徐皞:最近硅谷发生了一件大事, Adobe 花 200 亿美元收购了 Figma。你最近一直在感慨硅谷的 SaaS 公司创投环境很好,现在发生这个并购案,你有什么看法?

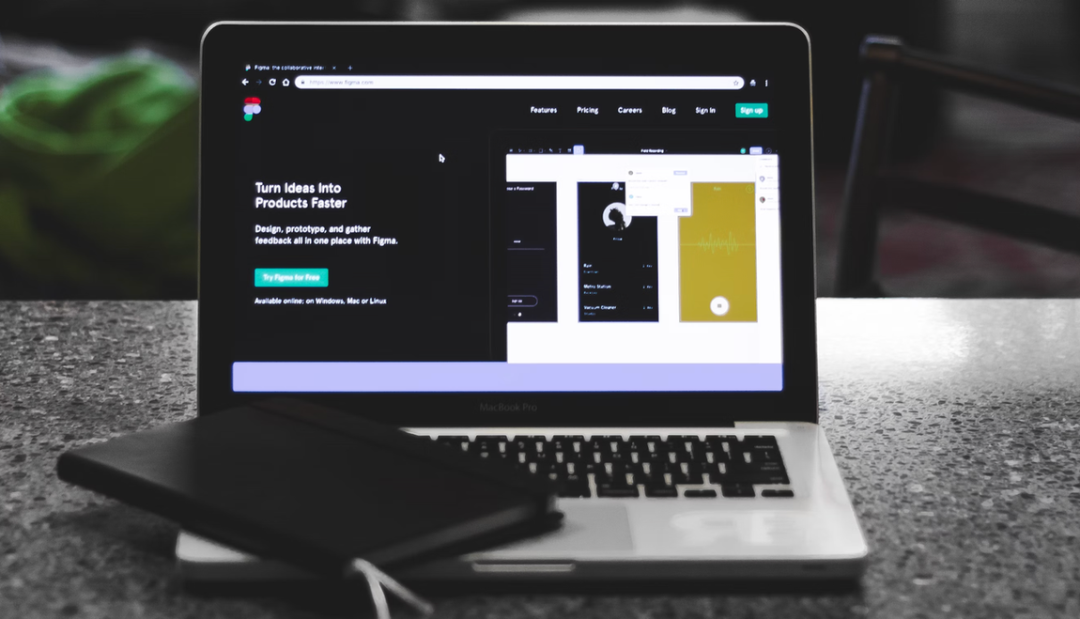

李广密:疫情和分布式办公,在一定程度上推动了 Figma 的成功。但它最大的决胜法宝还是协同, Figma 很长一段时间的宣传口径,都是说要「把设计软件做到浏览器中」。支持分布式的办公方式也是 SaaS 发展的一个趋势。

传统的设计工具,设计本身做得很好,但协同做得很差。协同的壁垒比较高,没有协同工具,设计师在工作中会自成一座孤岛,协同功能可以让更多人参与进来。Figma 的成功和设计师这个群体的特征也有很大的关系,设计师往往没有很强的技术能力,但基本都有很好的付费意愿。

Figma 的产品的确很好,增速也很快,但是这次 Adobe 给出的极高的收购价,还是让我非常诧异。你怎么看待这次收购给出的天价?

徐皞:我们不应该仅从当下的产品形态去估算未来的价值。目前 Figma 的用户群体有很多设计师,但是产品具备的易用性、协同性和速度等性质,对千千万万的非设计师群体也是非常实用的。

Figma 当下的用户画像也许比较窄,但它完全有能力扩散到其他群体中去。所以我觉得,Adobe 此次的收购,代表了它未来的发展走向,协同等功能是 Adobe 过去没有的血液基因,并购 Figma,其实也是在并购新基因。

此次并购价格的确很贵,但放在一个更大的角度来看,并购 Figma 能够影响整套 Adobe 产品,影响整个 Adobe 系统,这样看来,200 亿美元的并购价格还是很值得的。

▲ Figma 应用界面|图源:Unsplash

李广密:当年 Google 收购 YouTube 、Meta 收购 WhatsApp,其实也是这个道理,对现有的业务有很大的帮助,并且有战略的资源协同功能。如果对比中美的 SaaS 公司,会发现美国很多公司的产品口碑非常好,为什么硅谷的创意团队能做出像 Figma 这样较好的 SaaS 产品?

徐皞:首先,从企业的角度看,尽管创始人 Dylan Field 非常年轻,但是 Figma 有一群很有经验的员工。我觉得做企业软件,需要一个有相关工作经验的团队。创始人在没有正式产品的情况下,还有耐心坚持打磨五年,这一点也很重要。

▲ Figma 创始人 Dylan Field|图源:Linkedin

其次,从资本方的角度看,投资人们一开始就给 Figma 提供了一个还不错的发展环境。一家公司四年了还没有出有营收产品,这个情况在国内,很少有投资人敢去投。但是硅谷的投资人可以用很远的目光去看待。

最后,从客户的角度看,大家愿意给初创公司机会。Figma 在 2017 年才开始有付费用户,到了 2019 年付费用户开始倍增,付费用户的涌增表明用户对新鲜事物的接受能力很强。

李广密:相较而言,中国的投资人和创业者都比较着急,在产品还没有准备好的情况下,可能就会去接一些大客户。客户端的需求又特别个性化,个性化的需求就意味着需要个性化的开发,这样产品就会过早的陷入满足大客户个性化需求的怪圈中。硅谷的创业者对需求的定义和产品的定义更好一些,而且确实也花了三五年时间来做基本的产品。

徐皞:不管是投资人还是创业者,「尊重产品应有的步伐」,这一点很重要。

中美创业环境差异

数字化与能源革命

徐皞:你最近几周在硅谷密集地拜访了很多投资人,最大的体会是什么?

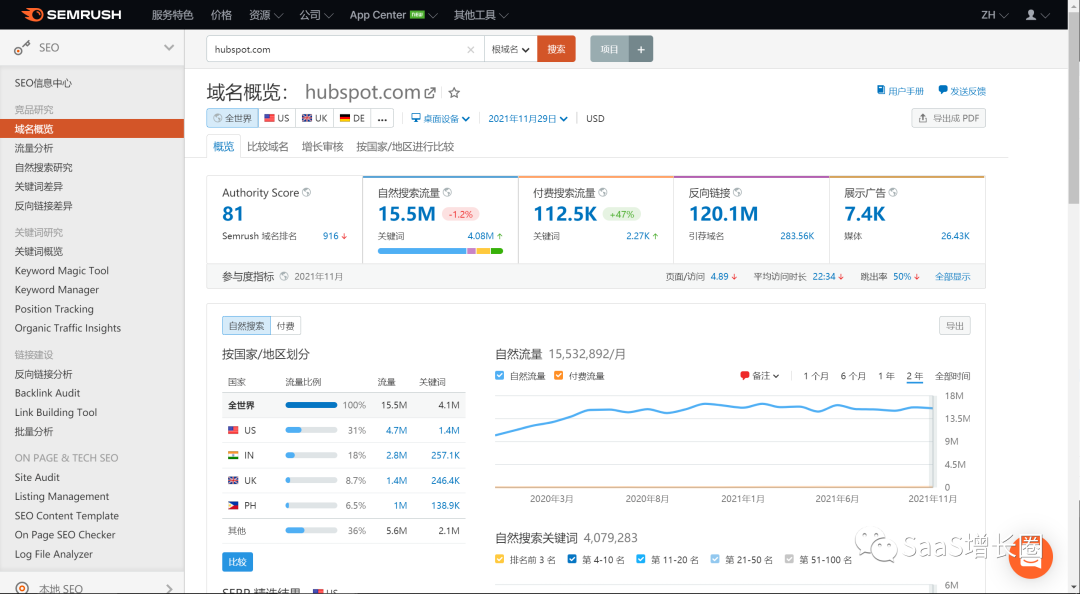

李广密:用一个词概括就是「分叉」,中美的 VC 和创业存在明显的分叉。美国的 VC 和创业者基本还是围绕数字化的方向展开,好几个硅谷的 VC 都给我提到说 Cloud (云服务)还可以继续投 10 年,目前也就走到了 20% , Data(数据)也就走到了 10%,AI 也只是刚开端。

在硅谷,大家都在期待走向下一代数字革命。相反,中国当下的投资热潮,主要聚焦在新能源和制造业,中国正在推动一个比较深远的能源革命。

从总趋势上看,尽管中国的数字化发展目前会比美国慢。但从投资角度看,数字化肯定还是一个投资的主题。数字化一直是一个大趋势,只不过中国的周期可能比较长,以及在结果上可能不像美国的数字化程度高。

从公司本身看,中国的软件公司规模没有美国大,因为互联网公司在一定程度上挤压了软件公司的估值。中国在被互联网席卷之前,软件公司主要还是以软件服务和信息化为主,它并没有涉及到生产关系。但是,美国在互联网之前,软件就已经开始数字化了,并且它背后已经涉及了社会的生产关系和商业关系。

徐皞:你对我提到过很羡慕美国的企业对 SaaS 和云计算等的付费能力,这意味着你观察到国内的企业付费能力相对更弱,你认为这种差异背后的原因是什么?

李广密:造成付费能力差异的一个核心原因是消费力的差异。

两个数据可以说明,美国每年软件的营收额是 1250 亿美元,中国是 89 亿美元,差了 13.6 倍;美国的人均年消费支出是 4.8 万美元,中国的人均年消费支出是 2900 美元,其中也差了 13.8 倍。

这两组数据的差异和国家的发展历史有关系。欧洲富裕得更早,早期有殖民的积累。美国也是如此,在过去五六十年中,美国制定了很多全球化的商业秩序,向全球输出了很多赚钱以及有潜在收税的东西。例如现在的全球化体系、互联网软件、区块链,甚至抽水马桶。这些美国的跨国公司和技术让美国有了很长时间的商业积累。

▲ 华尔街|图源:Unsplash

此外,全球不同国家的劳动力价值不一样,同样的工作,在不同的地区,大家赚的钱也不同。例如在美国,Uber 司机税后收入和中国程序员差不多,所以消费端的富裕程度差异有一定差距。

从商业视角看,在大的维度上,全球是割裂的。全球的商业利润,美国消费市场是一个重要的来源。缩小到国家维度,中国内部也是割裂的,十几个千万人口主要城市的消费贡献非常大,其余的则弱很多。

徐皞:你的观点是国别之间富裕程度不一致,富裕者的付费意愿会更强。但我的看法有点不一样:中国跟美国的消费能力的确有差距,但是差距并没有达到数量级的程度。每次 iPhone 刚发行时,中国和印度的售价都不比美国低。

但从企业角度来看,美国企业的软件消费能力和中国差距很大,美国高出中国至少一个数量级。其中有文化的原因,过去我们都觉得软件免费是天经地义之事,知识产权的意识也不够强。尽管现在好了很多,但是和美国的软件付费意识还是有很大的差距。

徐皞:除了中美行业的差异,硅谷的创业者和国内的创业者有什么区别?

李广密:硅谷的创业者领导力很强,他们希望制定市场的规则和玩法,所以他们产品、平台和技术的溢价很高。但在中国,除了互联网平台或者茅台这种公司能赚一些溢价以外,很少有溢价高的产品和公司。

除此之外,硅谷的创业者对需求和产品的定义做得很好。在中国,创业者们的特点是非常勤奋,善于抓取流量红利,但是在产品和管理本身可能会更弱一点。举一个简单的例子,一个物品的定价是 100 元,美国创业者会想卖到 120 甚至以上,但中国创业者在利润上非常卷,当一个创业者决定压低价格卖 40 时,市场上会忽然有很多创业者卖 30。

除了创业者的差异,中美在数字基建上差异也很大。过去 5 年,中国的 5G 数字基建非常强,所以移动支付、短视频、直播都发展得非常好。政府搭台对创业者的影响非常大,上世纪 90 年代,克林顿推出了一系列政策,推动了美国后面三十年互联网的发展。但过去 5 年,美国的 5G 建设明显慢于国内,观看直播都还是很卡,很多地方信号还在 3G 和 4G 之间徘徊,很多地方都没有移动支付。

当下,中国政府投入了很多财力物力做数字基建,这非常值得期待。在中国,国家政策引导对创业者的杠杆力度更大。

未来几年

值得创业投资人关注的七大趋势

徐皞:未来三五年,你认为还有什么方向是值得创投人关注的?

李广密:第一个是远程办公。我到硅谷第一感受就是远程办公真的在引领一个新趋势,很多人不去办公室上班了。如果这个趋势在其他国家和场景也扩散开来了,企业的招聘薪酬和管理都会发生很大的变化。变化的背后,一批新的 SaaS 公司会涌现。例如远程办公后,大家线下交流的机会少了,手机上需要演化出 VoIP (基于 IP 的语音传输)的场景。

徐皞:像今天 Zoom 已经成了一个动词,当一个公司成为一个动词时,就说明一件很大的事情发生了。

李广密:第二个是垂直行业 SaaS。现在很多投资人开始投资垂直行业 Saas,在美国,TCV 的投资人投了 12 个成功 IPO 的垂直类 SaaS 公司。而且美国很多垂直类的 SaaS 公司,具有很强的统合能力,它们能够把金融科技、供应链等各个链条都打通。这在国内是比较难的,因为有些中国 SaaS 的机会被互联网公司挤压掉了。

近几年,我觉得还会出来很多的垂直类公司,这类公司的体量也许不会很大,但是它在行业内的渗透率可以做得很高。而且在做了 SaaS 产品之后,还可以继续做金融产品、供应链等赛道,例如薪酬分发公司 Deel, 它的软件部分现在有一两亿美元的 ARR(Annual Recurring Revenue,年度经常性收入), 未来它很可能就叠加上和产品相关联的金融服务,叠加上之后,金融服务收入很可能会超过软件收入。

第三个是数据。现在 Snowflake 做得非常好, 尽管它的客户也就 2000 多个,但很多大的企业在未来都需要将数据云端化,上云之后企业的业务集中度就更高。其实现在 Snowflake 还在起步阶段,才发展到天花板的 5% 。数据这个行业还是非常有前景的,以后也会出现越来越多数据相关的细分的产品。

第四个是机器人。美国现在「用工荒」让我感受到机器人很有前景,很多线下店都在招人。现在家用的扫地机器人,它们的聪明程度和体验感越来越好。未来,数字化技术跟物理的硬件技术结合非常重要,我相信也会有更多机器人的形式出现。

第五个是安全。现在很多企业都在上云, IT 架构变化很大,分布式设备剧增。在这些情景之下,需要防护的数据也越来越多。安全就是数字化发展得非常强的一个 β,它有可能占到整个数字化的 5% 或者更多。安全防护是有需求的。

第六个是 Fintech。这个领域有两条发展路径,一个是沿着传统的银行、保险、证券的基础继续优化创新;二是与 Crypto 构建一套新的金融体系。去年将近 30 家 Fintech 公司上市,这些公司有一批非常优秀的人才。新的情景、新的基础设施都在给 Fintech 提供更好的机会。

第七个是医疗。美国的医疗产品占国家 GDP 的比重很高,这个市场的池子非常深。现在医疗和很多新技术都可以结合起来,例如与 AI 打造智能的医疗设备,和新材料结合,实现更深度地检测人体的各项指标。

▲ 技术与生活|图源:Unsplash

徐皞:在上述的七大领域中,很多都提到了 Crypto (区块链)和 AI (人工智能),能展开聊聊吗?

李广密:硅谷的 SaaS 公司天花板就是微软,像 Zoom、Okta、 Notion 等很多公司发展到一定程度都会遇到微软的竞争,天花板效应非常明显,哪些领域可以跑脱出微软的射程?我觉得 Crypto (区块链)和 AI (人工智能)有很大的潜力。

另外,传统的 SaaS 公司都是为人服务、为效率服务,但 AI 是直接用机器替代人,这一点让它有了超脱微软的射程的可能性。至于 Crypto,我现在的态度就是「长期非常乐观,短期保持冷静」。

Crypto 的产生,让生产关系和生产方式产生了变化,这一点让它在未来影响力上会很大。目前,这些领域产生的利润,更多的是交易利润,技术本身的应用创造的利润很少。新技术还是需要落地,理念和场景的实际落地,才是更值得期待的。

请先 登录后发表评论 ~